[ad_1]

پیشبینی قیمت در بازارهای مالی تلاشی بوده است که بسیاری از مردم همیشه سعی در انجام آن داشتهاند. اما به نظر میرسد هوش مصنوعی در این زمینه بهتر از انسان است. یادگیری ماشین (Machine Leraning) معاملات را متحول کرده است و هج فاندها از استراتژیهای معاملاتی یادگیری ماشین برای پیشبینی روند بازار و شکست دادن رقبا استفاده میکنند. اما استراتژیهای معاملاتی یادگیری ماشین چیست و چه کاربردی در بازارهای مالی دارد؟

استراتژی معاملاتی یادگیری ماشین روشی برای استفاده از الگوریتمها و مدلهای آماری برای تجزیه و تحلیل دادههای بازار و پیشبینی تغییرات قیمت در آینده است. این پیشبینیها برای بهبود تصمیمات خرید و فروش در بازارهای مالی استفاده میشوند، اما الگوها میتوانند برای اجرای معاملات خودکار نیز شوند. استراتژیهای معاملاتی یادگیری ماشین را میتوان در بازارهای مختلف مانند سهام، فارکس، ارزهای دیجیتال و کالاها اعمال کرد.

در ادامه پس از تعریفی کوتاه از یادگیری ماشین، به بررسی استراتژیهای ترید کردن با استفاده از این دانش خواهیم پرداخت.

تعریف یادگیری ماشین

یادگیری ماشین روشی برای آموزش کامپیوترها برای یادگیری از دادهها بدون هرگونه برنامهریزی صریحی در این مورد است. این بخش زیرمجموعهای از هوش مصنوعی (AI) است که بر توسعه الگوریتمها و مدلهایی متمرکز است که میتوانند رایانهها را قادر به یادگیری از دادهها، شناسایی الگوها و تصمیمگیری کنند. الگوریتمهای یادگیری ماشین برای تجزیه و تحلیل و درک مجموعههای بزرگ دادهها و سپس پیشبینی یا انجام اقدامات بر اساس آن دادهها استفاده میشوند.

این الگوریتمها بسته به نوع داده ای که با آنها کار میکنند و مشکلی که سعی در حل آن دارند میتوانند تحت نظارت (Supervised)، بدون نظارت (Unsupervised) یا نیمه نظارت (Semi-supervised) باشند. الگوریتمهای یادگیری تحت نظارت زمانی استفاده میشوند که دادهها دارای برچسب یا نتایج باشند، الگوریتمهای یادگیری بدون نظارت زمانی استفاده میشوند که دادهها بدون برچسب هستند و الگوریتمهای یادگیری نیمه نظارتی زمانی استفاده میشوند که دادهها تا حدی برچسبگذاری شده باشند.

تعریف استراتژیهای معاملاتی

استراتژی معاملاتی مجموعهای از قوانین و دستورالعملهایی است که یک معاملهگر برای تعیین زمان خرید و فروش داراییهای مالی استفاده میکند – که میتواند بر اساس تحلیل تکنیکال، تحلیل بنیادی یا ترکیبی از هر دو باشد. تحلیل تکنیکال شامل استفاده از نمودارها و ابزارهای دیگر برای شناسایی الگوها در دادههای بازار و پیشبینی تغییرات قیمت در آینده است، در حالی که تحلیل بنیادی ارزیابی سلامت مالی و روند صنعتی یک شرکت برای تعیین پتانسیل رشد آن را شامل میشود.

انواع مختلفی از استراتژیهای معاملاتی وجود دارد که هر کدام نقاط قوت و ضعف خاص خود را دارند. برخی از استراتژیهای محبوب عبارتند از:

- دنبال کردن روند: شامل شناسایی و دنبال کردن جهت روند بازار است.

- بازگشت میانگین: شامل خرید در زمانی است که قیمتها به طور قابل توجهی کمتر از میانگین است و فروش در زمانی که قیمتها به طور قابل توجهی بالاتر از میانگین است.

- معاملات بریک آوت: شامل شناسایی سطوح کلیدی حمایت و مقاومت، و سپس خرید یا فروش زمانی که قیمت از آن سطوح عبور میکند.

برخی از استراتژیها نیز مبتنی بر روشهای کمّی هستند، مانند مدلهای ریاضی یا الگوریتمهای یادگیری ماشین. این روشها میتوانند به معاملهگران کمک کنند تا الگوهای موجود در دادههای بازار را شناسایی کرده و در مورد تغییرات قیمتها در آینده پیشبینی کنند.

یادگیری ماشین چگونه در معاملات استفاده میشود؟

الگوها و روندها بخشی جداییناپذیر از بازار معاملات هستند. الگوریتمهای یادگیری ماشین در پردازش مقادیر زیادی از دادهها برای شناسایی الگوهایی که به راحتی توسط انسان قابل تشخیص نیستند، خوب هستند. بازار سهام یا ارزهای دیجیتال متزلزل و مستعد تأثیرپذیری از عوامل متعددی (اجتماعی، سیاسی، اقتصادی، جمعیتی و غیره) است.

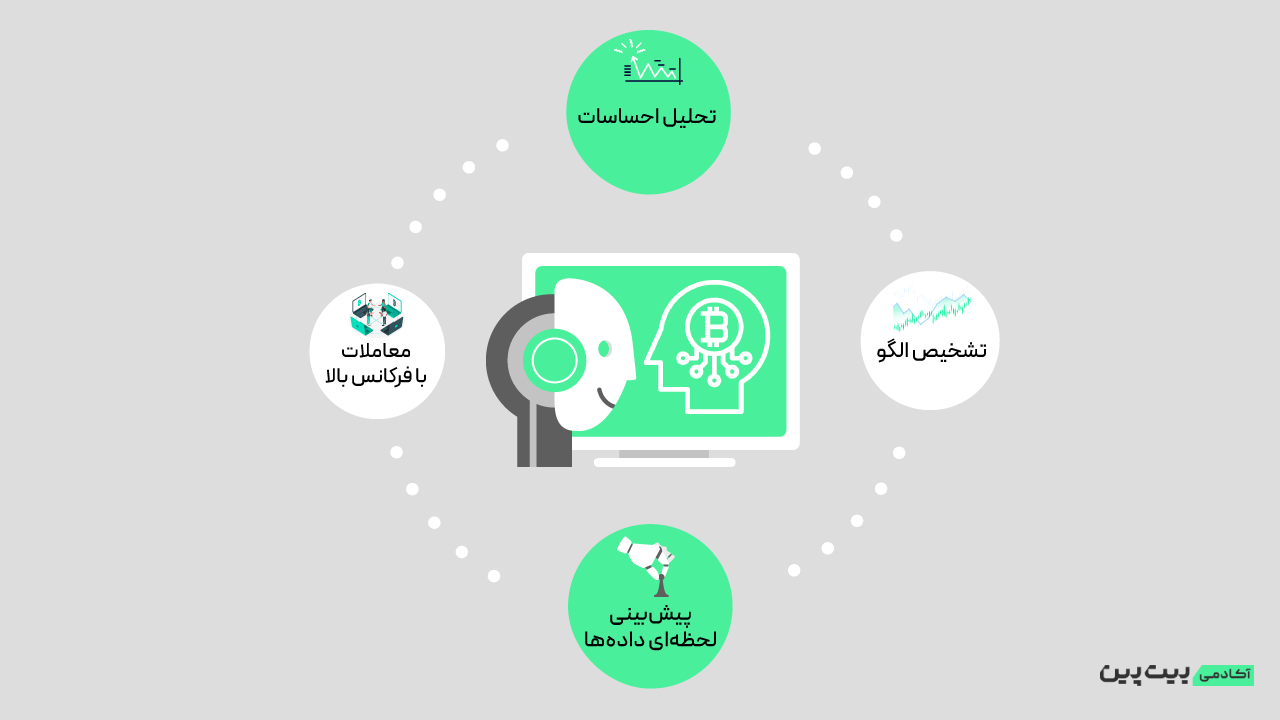

توانایی پیشبینی صحیح روندها از قبل به معاملهگران کمک میکند تا ریسک سقوط بازار را به حداقل برسانند و بازده را افزایش دهند. این امر یادگیری ماشین را به یک منبع ارزشمند در معاملات تبدیل میکند. الگوریتمهای یادگیری ماشین همچنین میتوانند برای موارد زیر استفاده شوند:

تحلیل احساسات (Sentiment Analysis)

تجزیه و تحلیل احساسات در بازار (تحلیل سنتیمنتال) به معاملهگران کمک میکند تا تعیین کنند که آیا قیمت سهام برای یک دارایی افزایش یا کاهش مییابد. دادهها از چندین منبع مانند رسانههای اجتماعی، وبسایتها، انجمنها، پلتفرمهای خبری و غیره جمعآوری میشوند. پردازش زبان طبیعی (NLP) برای درک زمینه دادهها برای تعیین حال و هوای بازار استفاده میشود. معاملهگران میتوانند از این دانش برای ارتقا سرمایهگذاری خود استفاده کنند و تصمیم بگیرند که آیا باید دارایی بیشتری بخرند، آنچه را که دارند بفروشند یا منتظر بمانند تا الگوها با وضوح بیشتری ایجاد شوند.

تشخیص الگو

اکثر پیشبینیهای بازارهای مالی از ساعتها پردازش دستی همراه با سالها تجربه حاصل میشود. یادگیری ماشینی در معاملات نیاز به کار سخت را با خودکار کردن تجزیه و تحلیل کاهش میدهد. با این حال، تخصص انسانی هنوز برای به دست آوردن بینشی صحیح، حیاتی است. معاملهگر باید بداند برای شناسایی الگوها به کجا نگاه کند.

پیشبینی لحظهای دادهها

الگوریتمهای یادگیری ماشین میتوانند دادههای بیشتری را در لحظه آماده کنند. الگوریتمها برای یادگیری و تنظیم دقیق پیشبینیها برای افزایش دقت، آموزش داده شدهاند.

معاملات با فرکانس بالا

معاملات با فرکانس بالا با هوش مصنوعی کار میکند – که با بهرهگیری از تغییرات ظریف در بازار، روزانه هزاران معامله را انجام میدهد. ردیابی این تغییرات برای انسان تقریباً غیرممکن است؛ زیرا در عرض چند ثانیه یا چند دقیقه (حداکثر) اتفاق میافتند. با این حال، یک ماشین معاملاتی که به درستی آموزش دیده باشد، به اندازه کافی سریع خواهد بود که تغییرات را ببیند و از آن استفاده کند.

انواع استراتژیهای معاملاتی یادگیری ماشین

بسته به نحوه عملکرد آنها و نوع دادههای مورد استفاده، استراتژیهای معاملاتی یادگیری ماشین را میتوان به سه نوع طبقهبندی کرد:

- یادگیری تحت نظارت

- یادگیری بدون نظارت

- یادگیری تقویتی

یادگیری تحت نظارت

یادگیری تحت نظارت نوعی از یادگیری ماشین است که در آن الگوریتم با استفاده از دادههای برچسبگذاری شده آموزش داده میشود – یعنی نتیجه یا برچسب دادهها از قبل مشخص است. این نوع یادگیری زمانی مورد استفاده قرار میگیرد که دادهها ساختار و الگوی مشخصی داشته باشند و هدف آن پیشبینی خروجی بر اساس ویژگیهای ورودی باشد.

در زمینه معاملات، یک الگوریتم یادگیری تحت نظارت را میتوان بر روی دادههای تاریخی بازار، مانند قیمت سهام، حجم و سایر شاخصها آموزش داد. الگوریتم رابطه بین این ورودیها و خروجی را که حرکت قیمت سهام است، یاد میگیرد. پس از آموزش، الگوریتم میتواند از این دانش برای پیشبینی تغییرات قیمت در آینده، بر اساس ویژگیهای دادههای بازار فعلی استفاده کند.

استراتژیهای معاملات یادگیری تحت نظارت میتوانند اشکال مختلفی داشته باشند، از مدلهای رگرسیون خطی ساده تا شبکههای عصبی پیچیده. با این حال، الگوریتمهای یادگیری تحت نظارت فقط به اندازه دادههایی هستند که روی آنها آموزش دیدهاند. اگر شرایط بازار یا اصول بنیادی تغییر کند، ممکن است عملکرد خوبی نداشته باشند. در نتیجه، عملکرد باید به طور مداوم نظارت شود، بنابراین استراتژی را میتوان در صورت نیاز مجدد تنظیم کرد.

یادگیری بدون نظارت

یادگیری بدون نظارت نوعی از یادگیری ماشین است که در آن الگوریتم با استفاده از دادههای بدون برچسب آموزش داده میشود، جایی که نتیجه یا برچسب دادهها مشخص نیست. این نوع یادگیری زمانی استفاده میشود که دادهها به خوبی ساختار نیافته باشند و هدف شناسایی الگوها، خوشهها یا ناهنجاریها در دادهها باشد.

در معاملات مالی، الگوریتمهای یادگیری بدون نظارت میتوانند برای شناسایی الگوها یا روابط در دادههای بازار استفاده شوند که سریع آشکار نمیشوند. به عنوان مثال، یک الگوریتم یادگیری بدون نظارت میتواند بر روی دادههای تاریخی قیمت سهام آموزش داده شود و برای شناسایی الگوها در حرکات یا حجم قیمت استفاده شود. سپس میتوان از این الگوها برای پیشبینی تغییرات قیمت در آینده یا شناسایی فرصتهای خرید و فروش استفاده کرد.

یکی از مشکلات بزرگ در مورد الگوریتمهای یادگیری بدون نظارت این است که آنها برای مؤثر بودن به دادههای زیادی نیاز دارند و تفسیر نتایج میتواند چالشبرانگیز باشد. همچنین الگوریتمهای یادگیری بدون نظارت در پیشبینیها به خوبی الگوریتمهای یادگیری تحت نظارت نیستند.

یادگیری تقویتی

یادگیری تقویتی (RL) نوعی از یادگیری ماشین است که در آن یک الگوریتم از طریق تعامل با یک محیط یاد میگیرد – دریافت بازخورد یا پاداش برای اقدامات خود. الگوریتم یاد میگیرد که اقداماتی را انجام دهد که در طول زمان پاداش را به حداکثر میرساند. این نوع یادگیری زمانی استفاده میشود که دادهها ساختار مناسبی نداشته باشند و هدف بهینهسازی فرایند تصمیمگیری است.

در معاملات مالی، الگوریتمهای یادگیری تقویتی را میتوان برای بهینهسازی یک استراتژی معاملاتی با یادگیری از واکنش بازار به رویدادهای خاص استفاده کرد. به عنوان مثال، یک الگوریتم RL میتواند برای تعیین بهترین زمان برای خرید و فروش یک سهام، بر اساس دادههای تاریخی بازار و پاداشهایی که برای اقدامات خود دریافت میکند، استفاده شود. الگوریتم میتواند یاد بگیرد که اقداماتی را انجام دهد که سود را در طول زمان به حداکثر میرساند و با تغییرات شرایط بازار سازگار میشود.

الگوریتمهای یادگیری تقویتی نیز میتوانند برای بهینهسازی ریسک و بازده در یک استراتژی معاملاتی مورد استفاده قرار گیرند. آنها میتوانند یاد بگیرند که با تنظیم فراوانی و اندازه معاملات، تعادل بین حداکثر بازده و به حداقل رساندن ریسکها را متعادل کنند. با این حال، الگوریتمهای یادگیری تقویتی به دادهها و منابع محاسباتی زیادی نیاز دارند. همچنین طراحی تابع پاداش، که جزء کلیدی الگوریتم است، میتواند چالشبرانگیز باشد.

مزایای استراتژیهای معاملات یادگیری ماشین

استراتژیهای معاملاتی یادگیری ماشینی مزایای زیادی دارد، اما دو مورد اصلی را میتوان اتوماسیون و تواناییهای پیشبینی بهبود یافته در نظر گرفت.

اتوماسیون

الگوریتمهای یادگیری ماشینی میتوانند بسیاری از کارهای خستهکننده و زمانبر را که معمولاً توسط تریدرها انجام میشوند، خودکار کنند. این میتواند شامل وظایفی مانند تجزیه و تحلیل دادههای بازار، شناسایی الگوها و تصمیمگیری برای خرید یا فروش باشد.

به عنوان مثال، الگوریتمهای یادگیری ماشین را میتوان برای خودکارسازی فرایند تحلیل تکنیکال استفاده کرد. الگوریتمها میتوانند مقادیر زیادی از دادههای تاریخی بازار را تجزیه و تحلیل کنند و الگوهایی مانند روند، سطح حمایت و مقاومت را شناسایی کنند. این میتواند به معاملهگران کمک کند تا تصمیمات آگاهانهتری در مورد زمان خرید و فروش یک دارایی خاص بگیرند.

الگوریتمهای یادگیری ماشین همچنین میتوانند برای خودکارسازی فرایند مدیریت ریسک استفاده شوند. الگوریتمها میتوانند دادههای بازار را تجزیه و تحلیل کنند و سطح ریسک مرتبط با یک معامله خاص را ارزیابی کنند. سپس میتوانند در مورد اندازه و فراوانی معاملات بر اساس سطح ریسک تصمیمگیری کنند.

تواناییهای پیشبینی بهبود یافته

استراتژیهای معاملاتی یادگیری ماشین توانایی پیشبینی دقیقتری در مورد حرکات آینده بازار را ارائه میدهند. الگوریتمها میتوانند مقادیر زیادی از دادههای تاریخی بازار را تجزیه و تحلیل کنند و الگوها و روابطی را شناسایی کنند که برای معاملهگران سریع آشکار نمیشوند. با استفاده از این الگوها و روابط، الگوریتمها میتوانند پیشبینیهایی در مورد حرکات آتی قیمت و روند بازار انجام دهند.

با استفاده از الگوریتمهای یادگیری ماشین، معاملهگران نهادی مانند هج فاندها، با پیشبینیهای دقیقتر و شناسایی الگوهای موجود در دادههای بازار، نسبت به سایر معاملهگران برتری پیدا میکنند که میتواند منجر به تصمیمگیری معاملاتی و بازدهی بهتر شود.

چالشهای استراتژیهای معاملات یادگیری ماشین

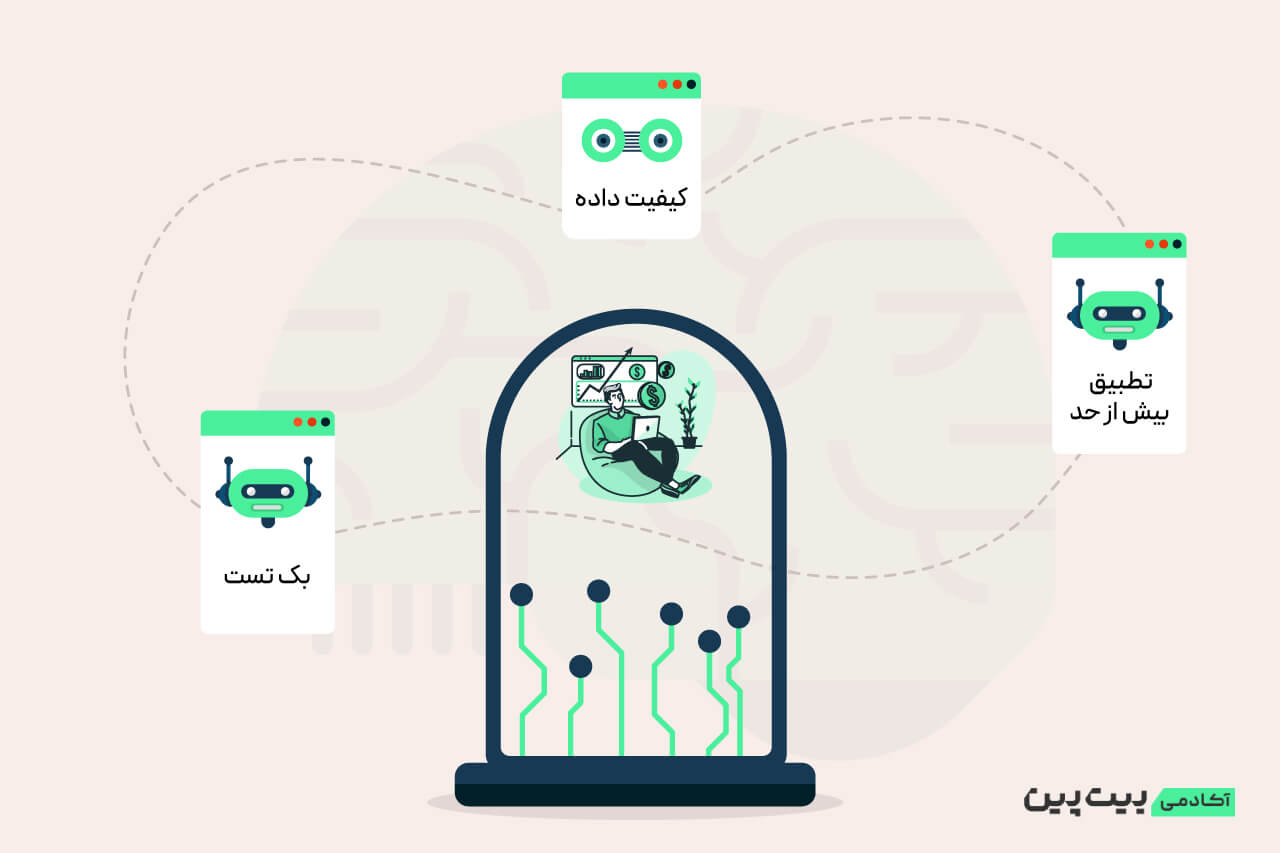

علیرغم مزایایی که این دانش دارد، استراتژیهای معاملات یادگیری ماشین با چالشهایی همراه هستند که در تطبیق بیش از حد، کیفیت دادهها و بک تست خلاصه میشود.

تطبیق بیش از حد (Overfitting)

تطبیق بیش از حد یک چالش رایج در استراتژیهای معاملات یادگیری ماشین، بهویژه یادگیری تحت نظارت است. تطبیق بیش از حد زمانی اتفاق میافتد که یک مدل به شدت روی دادهها آموزش داده میشود و در نتیجه روی دادههای جدید و دیده نشده ضعیف عمل میکند. در زمینه معاملات، زمانی که یک مدل بر اساس دادههای تاریخی بازار آموزش داده میشود، میتواند بیش از حد مناسب باشد، اما زمانی که در شرایط جدید بازار اعمال شود، عملکرد ضعیفی دارد.

یکی از راههایی که تطبیق بیش از حد میتواند رخ دهد، زمانی است که یک مدل بر روی مقدار محدودی از دادهها آموزش داده شود. اگر یک مدل بر روی یک مجموعه داده کوچک آموزش داده شود، ممکن است نتواند عملکرد خود را به خوبی به دادههای جدید تعمیم دهد. هنگامی که مدل در شرایط جدید بازار اعمال میشود، این میتواند منجر به عملکرد ضعیف شود.

روش دیگری که میتواند تطبیق بیش از حد ایجاد کند، زمانی است که یک مدل بر روی دادههای بسیار پیچیده آموزش داده میشود. اگر یک مدل بر روی یک مجموعه داده با تعداد زیادی ویژگی آموزش داده شود، ممکن است نتواند به خوبی به دادههای جدید تعمیم دهد.

کیفیت داده

کیفیت داده یک چالش حیاتی در استراتژیهای معاملات یادگیری ماشین است، زیرا استراتژیها به خوبی دادههایی هستند که با آنها آموزش دیدهاند. اگر کیفیت دادهها به دلیل گم شدن، ناسازگاری یا خرابی دادهها ضعیف باشد، میتواند منجر به عملکرد ناامیدکننده استراتژی معاملاتی شود.

در برخی شرایط، دادهها میتوانند سوگیری داشته باشند – برای مثال، با جمعآوری از یک زمان یا مکان خاص – که میتواند قابلتعمیم به دورهها یا مناطق دیگر نباشد. همچنین، دادههای مورد استفاده برای آموزش الگوریتم میتوانند قدیمی شوند و دیگر منعکسکننده شرایط فعلی بازار نباشند و در صورت استفاده از الگوریتم برای انجام معاملات منجر به عملکرد ضعیف شوند.

برای غلبه بر چالشهای کیفیت داده، داشتن یک فرایند تمیز کردن و پیشپردازش قوی و بهروزرسانی منظم دادهها برای اطمینان از دقیق و صحیح بودن آن، مهم است.

بک تست (Backtesting)

بک تست میتواند به دلایل مختلفی در استراتژی معاملات یادگیری ماشین یک چالش باشد. یکی از چالشهای اصلی سوگیری بقا است، که میتواند زمانی رخ دهد که یک استراتژی معاملاتی تنها با استفاده از دادههای شرکتهایی که هنوز موجود هستند، آزمایش شود، در حالی که آنهایی که شکست خورده یا ورشکسته شدهاند را شامل نمیشوند. این میتواند منجر به برآورد بیش از حد عملکرد استراتژی شود.

چالش دیگر، تعصب پیشبینی است، که زمانی رخ میدهد که الگوریتم از اطلاعاتی استفاده میکند که در زمان انجام معامله در دسترس نبوده و منجر به نتایج نادرست میشود. علاوه بر این، زمانی که الگوریتم بیش از حد با دادههای تاریخی تنظیم شده باشد، تطبیق بیش از حد ممکن است رخ دهد، که میتواند منجر به عملکرد ضعیف در هنگام اعمال بر دادههای جدید شود.

برای غلبه بر این چالشها، مهم است که این موارد رعایت شود:

- معیارهای مختلف برای ارزیابی عملکرد استراتژی

- یک مجموعه داده بزرگ و متنوع

- تکنیکهایی مانند اعتبارسنجی متقاطع و آزمایش خارج از نمونه برای جلوگیری از تطبیق بیش از حد

بک تست استراتژیهای معاملاتی یادگیری ماشین

بک تست برای استراتژیهای معاملاتی یادگیری ماشین ضروری است. اما این فرایند دقیقاً به چه معناست؟

بک تست تکنیکی است که برای ارزیابی عملکرد یک استراتژی معاملاتی با شبیهسازی عملکرد آن با استفاده از دادههای تاریخی استفاده میشود. میتوان از آن برای ارزیابی عملکرد استراتژی معاملات یادگیری ماشین با شبیهسازی عملکرد آن با استفاده از دادههای تاریخی استفاده کرد.

این فرایند شامل تبدیل دادههای تاریخی بازار به الگوریتم و سپس استفاده از الگوریتم برای انجام معاملات بر اساس آن دادهها است. سپس نتایج این معاملات شبیهسازی شده با عملکرد واقعی بازار مقایسه میشود تا دقت استراتژی معاملاتی مشخص شود.

بک تست گام مهمی در توسعه استراتژی معاملاتی است، زیرا امکان ارزیابی عملکرد استراتژی و شناسایی هر گونه مشکلی را قبل از سرمایهگذاری واقعی فراهم میکند. با این حال، عملکرد گذشته نتایج آتی را تضمین نمیکند، بنابراین بک تست باید همراه با سایر روشهای ارزیابی، مانند آزمون پیشرو و اعتبارسنجی متقابل استفاده شود.

مزایای بک تست

چندین مزیت در بک تست برای استراتژیهای معاملاتی یادگیری ماشین وجود دارد.

- امکان ارزیابی عملکرد استراتژی معاملات یادگیری ماشین با استفاده از دادههای تاریخی را فراهم میکند

- به شناسایی هر گونه مشکل در استراتژی قبل از سرمایهگذاری واقعی کمک میکند

- میتوان از آن برای بهینهسازی پارامترهای استراتژی برای عملکرد بهتر استفاده کرد

- یک معیار کمی از عملکرد و ریسک استراتژی ارائه میدهد

- با آزمایش استراتژی روی دادههای دیده نشده، از تطبیق بیش از حد جلوگیری میکند

- میتوان از آن برای ارزیابی استحکام استراتژی با آزمایش آن در دورههای مختلف تاریخی و شرایط بازار استفاده کرد

- میتوان برای ارزیابی عملکرد چندین استراتژی و انتخاب بهترین آنها استفاده کرد

- میتواند برای ارزیابی عملکرد یک استراتژی نسبت به معیاری مانند شاخص بازار استفاده شود

محدودیتهای بک تست

برخی از محدودیتهای بک تست در استراتژیهای معاملاتی یادگیری ماشین عبارتند از:

- عملکرد گذشته نتایج آینده را تضمین نمیکند

- بک تست میتواند تحت تاثیر سوگیری بقا باشد

- بک تست میتواند تحتتاثیر سوگیری پیشبینی قرار گیرد

- بک تست میتواند تحت تاثیر تطبیق بیش از حد قرار گیرد

- بک تست میتواند تحت تاثیر شرایط و مقررات بازار تغییر یابد

- بک تست میتواند تحت تاثیر محدودیتهای دادهها مانند دادههای گم شده یا نادرست قرار گیرد

- بک تست میتواند تحت تاثیر هزینه دادهها باشد

گفتار پایانی

در حال حاضر، ممکن است به نظر برسد که استفاده از یادگیری ماشین در معاملات یک کار سخت است. با این حال، این یک راه حل سودآور در درازمدت است. موسسات معاملاتی و حتی تریدرهای عادی میتوانند از چتباتهای هوش مصنوعی برای فعالیت در بازار و بهبود استراتژیهای معاملاتی خود استفاده کنند.

سوالات متداول:

- یادگیری ماشین (Machine Learning) چیست؟

این بخش زیرمجموعهای از هوش مصنوعی (AI) است که بر توسعه الگوریتمها و مدلهایی متمرکز است که میتوانند رایانهها را قادر به یادگیری از دادهها، شناسایی الگوها و تصمیمگیری کنند.

- چالشهای استراتژیهای معاملات یادگیری ماشین چیست؟

تطبیق بیش از حد، تفاوت کیفیت دادهها، سختی و خطاهای بک تست، از چالشهای استفاده یادگیری ماشین در معاملات است.

- مزایا و معایب استفاده از یادگیری ماشین در بک تست معاملات چیست؟

از مزایای آن میتوان به سرعت بیشتر و عملکرد بهینهتر، امکان بروز خطای کمتر اشاره کرد؛ همچنین عدم تضمین اثر نتایج گذشته در آینده، احتمال سوگیری بخاطر شرایط فاندامنتال و محدودیتهای در دسترس نبودن داده، از معایب بک تست استراتژی با یادگیری ماشین است.

[ad_2]