[ad_1]

پرایس اکشن یکی از روشهای جذاب معاملهگری در بازارهای مالی است و با تمرکز روی حرکات و محدودههای مهم قیمت، سعی میکند حرکت بعدی قیمت را پیشبینی کند.

پرایس اکشن یکی از روشهای جذاب معاملهگری در بازارهای مالی مثل بازار ارزهای خارجی، ارزهای دیجیتال، بورس بینالملل، بورس ایران و غیره است.

در این روش، تمرکز اصلی روی محدودهی قیمت داراییها و تغییرات آن است و خبری از انواع ابزارهای گوناگون که در تحلیلهای تکنیکال میبینیم نیست.

با مشاهدهی روند تغییرات قیمت، میتوان به یک درک نسبی از رفتار سایر معاملهگرها و بازیگرهای بازار و در نتیجه روند احتمالی حرکت قیمت در آینده رسید.

پرایس اکشن نیز مانند تمام روشهای معاملهگری، نیازمند آموزش و فراگیری مقدمات آن است. منظور از این مقدمات، تشخیص روند اصلی بازار، الگوهای قیمتی، تشخیص قدرت روند، شناخت کندلهای قیمت و… است. با ما همراه باشید تا دربارهی این سبک از معاملهگری و الگوها و روش معامله در Price Action بیشتر صحبت کنیم.

پرایس اکشن چیست؟

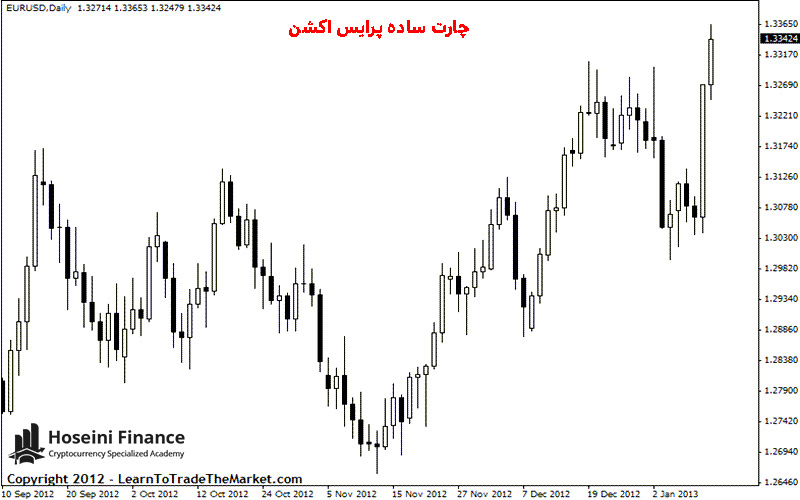

پرایس اکشن یک روش معاملهگری بدون استفاده از اندیکاتورها و ابزارهای مختلف است. چارت قیمت در این روش خلوت بوده و تنها روی سطوح قیمت به همراه حمایت و مقاومتهای مهم متمرکز میشویم.

«پرایس اکشن» (Price Action) یک روش معاملهگری در بازارهای مالی است که براساس ماهیت قیمت داراییها و تغییرات آن کار میکند.

نمودار قیمت یک معاملهگر به روش پرایس اکشن، در اصطلاح لُخت و خلوت بوده و فقط ممکن است در برخی مواقع، از یکی از اندیکارتورهای ساده مثل «میانگین متحرک» (Moving Average = MA) استفاده شود.

خطوط روند اصلی و سطوح «حمایت و مقاومت» (Support & Resistance) اصلیترین پارامترهایی هستند که در این روش از آنها استفاده میشود.

در حقیقت تمام اطلاعاتی که سایر اندیکارتورها و ابزارهای مختلف در پلتفرمهای معاملاتی به کاربرها ارائه میکنند، از دادههای مربوط به قیمت یک دارایی محاسبه میشوند.

پس تغییرات قیمت، مهمترین فاکتور برای درک رفتار بازیگران این بازار (چه انسانها، چه رباتها) در بازههای زمانی مختلف است.

به این معنی که هر تصمیمی که بازیگران یک بازار بگیرند، تأثیر خود را روی قیمت نشان میدهد و پرایس اکشن به دنبال درک این تصمیمها برای کسب سود است.

میدانیم که در خیلی از مواقع، انتشار اخبار یا یک مطلب خاص میتواند باعث تحرک قیمت و نوسان در بازار شود؛ اما در پرایس اکشن نیازی به تحلیل این اخبار و اطلاعات نیست؛ دلیل این موضوع این است که تأثیر نهایی تمام اخبار و اطلاعات مختلف، روی قیمت پدیدار میشود و با آنالیز رفتار قیمت میتوان به هدف خود رسید.

پس میتوان اینطور نتیجه گرفت که تمام دادههای حاصل از ابزارهایی مثل RSI، MACD و Stochastics تنها چارت را شلوغ و زمان تحلیل را طولانیتر میکنند.

تغییرات قیمت، خود گویای تمام اطلاعات مورد نیاز ما برای ساخت یک سیستم معاملهگری سودآور به همراه سیگنالهای لازم برای ورود و خروج در معاملات است.

پرایس اکشن در عین سادگی، استراتژیهای مختلفی برای معاملهکردن در اختیار ما قرار میدهد و همهی آنها فقط با بررسی رفتار نمودار قیمت عمل میکنند.

به این استراتژیها، «ستاپهای معاملاتی» (Trading Setups) گفته میشود و Pin Bar Setup، Fakey Setup و Inside Bar Setup چند نمونه از آنها هستند. در ادامه برای آشنایی بیشتر با فضای چارتهای قیمت این ۳ مورد را بیشتر توضیح میدهیم.

اگر میخواهید پرایس اکشن و الگوهای معامله را به طور کامل و به سادهترین شکل ممکن یاد بگیرید، میتوانید دوره آموزش پرایس اکشن را با قیمتی مناسب خریداری نمونده و به صورت حرفهای آموزش ببینید.

تفاوت پرایس اکشن و دیگر سبکهای معاملهگری

اگر به نمودار تحلیل قیمت یک معاملهگر در روش پرایس اکشن نگاه کنید، احتمالاً به جز یک چارت ساده و سطوح مهم قیمت، چیز دیگری مشاهده نخواهید کرد. تقریباً چیزی شبیه شکل زیر.

از طرفی، در بیشتر مواقع با مشاهدهی نمودار تحلیل بسیاری از معاملهگرها و تکنیکالکارها، چیزی که میبینیم، یک چارت شلوغ پر از اندیکاتورهای مختلف MACD، Stochastic، ADX، Bollinger Band و غیره است. چیزی شبیه شکل زیر.

اولین نکتهی منفی در مورد یک چارت شلوغ این است که اندیکاتورها بخشی از فضای پایین صفحه را اشغال میکنند و این باعث میشود فضای کوچکتری به نمودار قیمت اختصاص یابد. همچنین این کار موجب میشود بخشی از توجه و تمرکز معاملهگر به اطلاعات جانبی بهجز قیمت معطوف شود.

پس چارت شلوغ علاوه بر اینکه ناحیهی کوچکتری از قیمت را در بر دارد، باعث میشود تمام تمرکز معاملهگر از آنجایی که باید باشد، یعنی از قیمت، دور شود.

اگر یکبار دیگر به دو نمونه چارت بالا نگاه کنید، متوجه میشوید که تحلیل قیمت در چارت اول به مراتب سادهتر است.

درست است که تمام ابزار و اندیکاتورهایی که به چارت دوم اضافه شدهاند، متغیرهای بیشتری به ما ارائه میکند، ولی همهی آن دادهها از روی قیمت اصلی استخراج شدهاند و هیچکدام نمیتوانند به اندازهی تحلیل خودِ قیمت، به شناخت بازار کمک کند.

تشخیص روند اصلی بازار

یکی از مهمترین نکات در معاملهگری به روش پرایس اکشن این است که بتوانیم روند اصلی بازار را شناسایی کنیم. قیمت یک دارایی یا دارای روند صعودی/نزولی است یا بدون روند بوده و اصطلاحاً در محدودهی خاصی رِنج میزند.

معامله در بازاری که روند دارد نسبت به بازاری که درحال رنج زدن و تثبیت قیمت است، احتمال موفقیت بیشتری دارد؛ به همین دلیل اگر میخواهیم شانس بیشتری برای کسب سود از بازار داشته باشیم، باید در مورد تسخیص روند اصلی قیمت به خوبی آموزش دیده و تمرین کنیم.

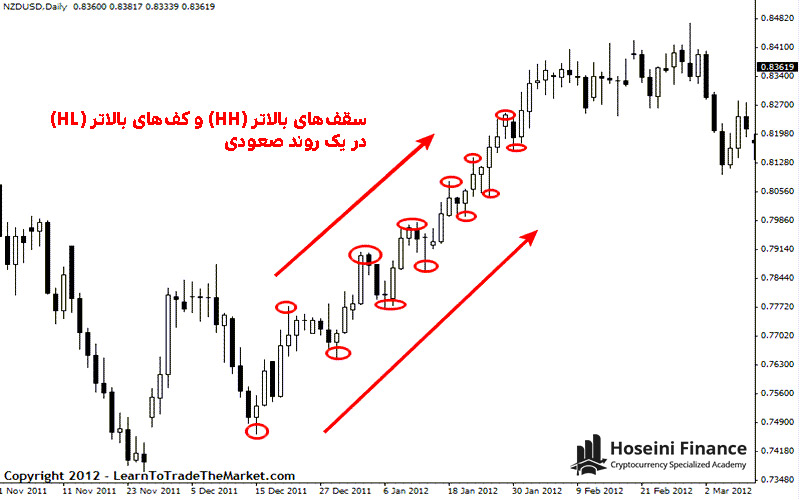

برای مثال اگر به شکل زیر دقت کنید، از روی تغییرات قیمت میتوان متوجه شد که نمودار در قسمت مشخصشده دارای یک روند صعودی یا Uptrend است.

در روندهای صعودی، سقفهای جدید قیمت، بالاتر از سقف قبلی و کفهای جدید نیز بالاتر از کفهای قبلی به وجود میآیند.

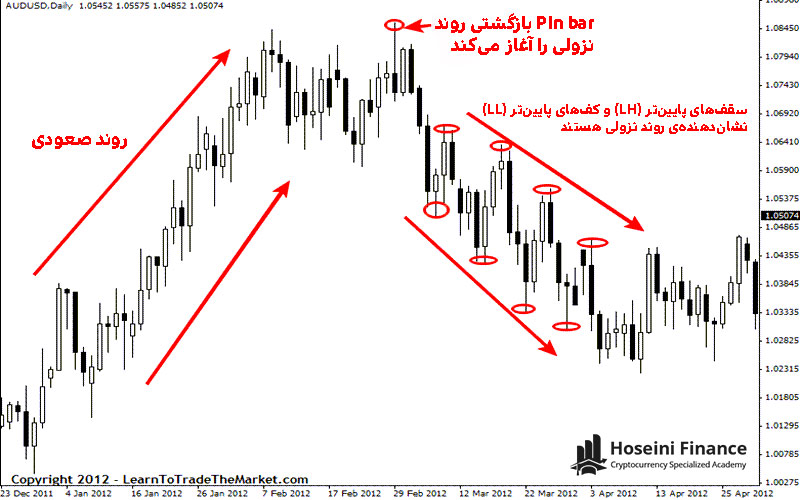

منظور از HH=Higher High سقفهای بالاتر و Higher Low = HL کفهای بالاتر است. به همین ترتیب Lower High = LH برابر است با سقفهای پایینتر و منظور از Lower Low = LL کفهای پایینتر است.

برعکس، در یک روند نزولی یا Downtrend، هرچه با قیمت به جلو حرکت میکنیم، شاهد این هستیم که کفهای جدید قیمت، پایینتر از کف قبلی و سقفهای جدید نیز پایینتر از سقف قبلی شکل میگیرند. تقریباً چیزی شبیه بخش راست قیمت در تصویر زیر.

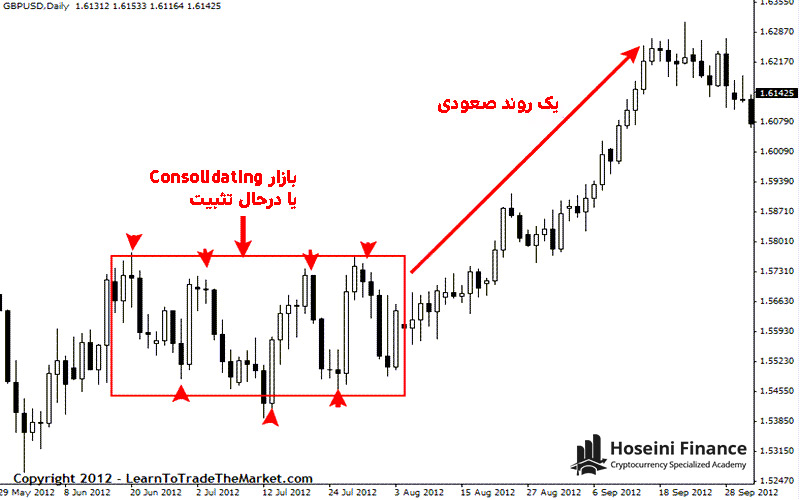

تشخیص بازار بدون روند یا در حال تثبیت

همانطور که متوجه شدیم، تمام تمرکز پرایس اکشن به حرکات و محدودههای قیمت است. به همین دلیل تشخیص وجود یا عدم وجود روند در بازار از اولین و مهمترین قدمها برای معامله است.

بازاری که روند (صعودی/نزولی) نداشته باشد، یک بازار رنج است و قیمت در آن بازهی زمانی در حال تثبیت یا Consolidating است. با نگاه به نمودار قیمت و بررسی HH و HL ها و همچنین LH و LLها به راحتی میتوان این موضوع را متوجه شد.

برای مثال، در تصویر زیر میبینیم که قیمت در ناحیهی مشخص شده بین یک محدودهی حمایتی و مقاومتی اصطلاحاً گیرکرده و قادر نیست یک روند صعودی یا نزولی را شکل دهد که به آن Sideway هم گفته میشود.

بررسی چند الگوی مهم در پرایس اکشن

الگوهای پرایس اکشن که به آنها Triggers، Setups وSignals هم گفته میشود، مهمترین بخش برای ورود به معامله هستند.

این الگوها تنوع زیادی دارند که در ادامه میخواهیم ۳ مورد از پرکاربردترین الگوهای پرایس اکشن یعنی Inside Bar، Fakey و Pin Bar را بررسی کنیم.

الگوی Inside Bar

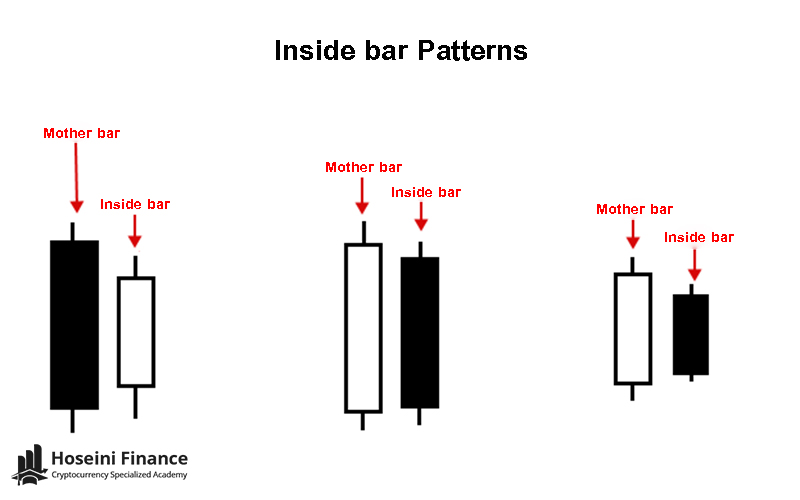

Inside Bar یکی از الگوهای ۲ کندلی است که از یک کندل بزرگ در سمت چپ و یک کندل کوچکتر در سمت راست تشکیل شده به طوری که تمام کندل کوچک در محدودهی کندل بزرگتر قرار میگیرد.

اگر چنین الگویی در یک بازار رونددار و در یک محدودهی مهم قیمتی مشاهده شود، احتمال زیادی وجود دارد که قیمت، محدودهی فعلی را شکسته و یک جهش در جهت روند داشته باشد. چند نمونه از Inside Bar را در شکل زیر مشاهده میکنید.

الگوی Fakey Bar

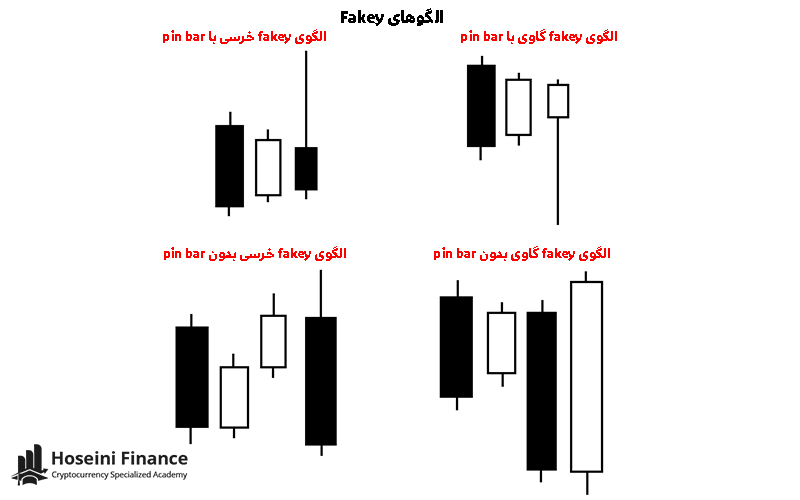

الگوی Fakey Bar در حقیقت یک جهش قیمت ناموفق از محدودهی قیمت فعلی است و میتوان آن را یک الگوی Inside Bar ناموفق در نظر گرفت.

یعنی اگر قیمت در یک الگوی Inside Bar از کندل قبلی فراتر رفته اما در همان کندل به محدودهی قبلی خود برگردد یک Fakey Bar خواهیم داشت.

با مشاهدهی چنین الگویی، به احتمال زیاد، قیمت در خلاف جهت سایهی کندل یعنی در جهت همان روند اصلی قیمت جهش خواهد داشت. به شکل زیر دقت کنید.

الگوی Pin Bar

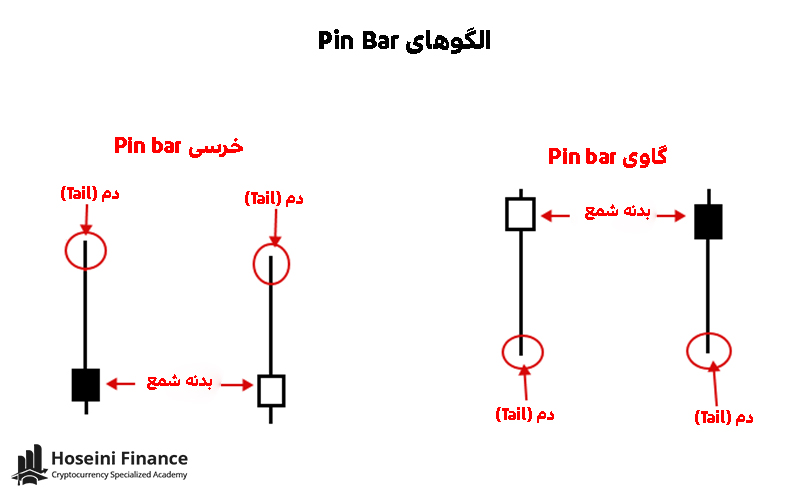

Pin Bar یک الگوی تککندلی است و نشاندهندهی برگشت یا پسزدن قیمت در انتهای سایهی بلند کندل آن است. این الگو در بازارهای رونددار و بدون روند تشکیل میشود و میتوان از آن استفاده کرد.

در یک روند نزولی، قیمت پس از تشکیل یک Pin Bar با سایهی بلند، به احتمال زیاد در جهت مخالف سایهی Pin Bar حرکت میکند تا به محدودهی مقاومت بعدی برسد.

همچنین اگر در یک روند صعودی باشیم، قیمت پس از تشکیل یک Pin Bar، به احتمال زیاد برمیگردد تا به محدودهی حمایت بعدی برسد.

روش معامله در پرایس اکشن

معاملهگرها در پرایس اکشن بعد از رسم محدودههای مهم حمایت و مقاومت و همچنین خطوط روند اصلی، منتظر میمانند تا قیمت به یکی از محدودههای مهم نزدیک شود. سپس با مشاهدهی الگوی کندلی مناسب، وارد معامله شده و تا رسیدن قیمت به سطح بعدی از بازار سود می گیرند.

سوال اصلی اینجاست که بعد از مطالعهی تمام مطالب تا اینجا، هنوز نمیدانیم روش معامله در پرایس اکشن به چه صورت است.

در ادامه در مورد نکات مهم برای ورود به معامله توضیحاتی ارائه میدهیم. اما توجه به این نکته ضروری است که تنها با مطالعهی یک مقاله نمیتوان دانش و تجربهی لازم را برای فعالیت حرفهای به دست آورد. این کار نیازمند ساعتها آموزش و تمرین است.

ابتدا باید بدانیم که روندهای قیمت در بازارهای مالی دارای چرخههای تکرارشونده هستند. یعنی اگر نمودار گذشتهی یک دارایی خاص را بررسی کنیم، الگوییهایی را مشاهده خواهیم کرد که در گذشته بارها تکرار شدهاند. این الگوها را میتوان همان استراتژیهای معامله پرایس اکشن درنظر گرفت.

این الگوهای تکرارشونده در حقیقت احتمال تغییر یا ادامهی روند بازار را مشخص میکنند و سرنخهایی برای تصمیمگیری معاملهگرها هستند.

اولین کاری باید در روش معامله با پرایس اکشن انجام دهیم این است که ابزارها و اندیکاتورهای اضافی را از چارت پاک کنیم. برای نوع نمایش قیمت هم بهتر است از کندل استیکها (نمودار شمعی قیمت) استفاده کنیم.

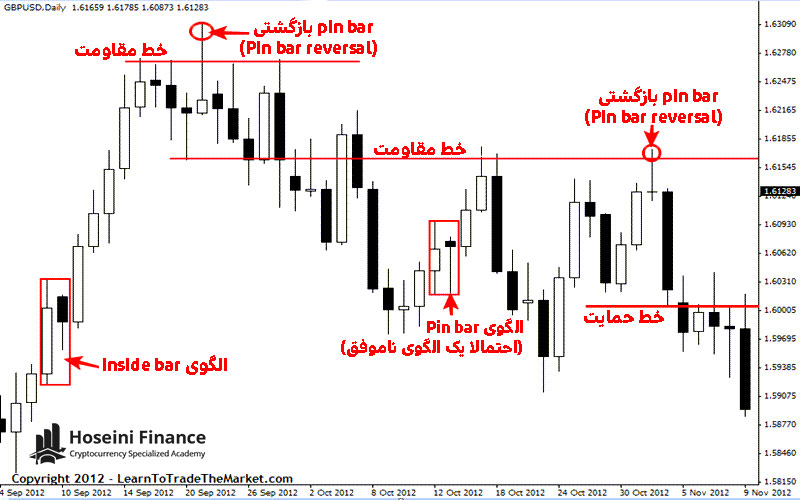

در ادامه باید به سراغ محدوههای مهم رفته و خطوط حمایت و مقاومت را روی چارت رسم کنیم. برای مثال در شکل زیر نمونهای از این محدودههای مهم به همراه چند الگوی مهم کندل استیک مشخص شده است.

همانطور که مشاهده میکنید، خطوط حمایت و مقاومت در بیشتر مواقع نقش حمایتی و مقاومتی خود را به خوبی ایفا میکنند و وقتی قیمت به این محدودهها نزدیک میشود، دقیقاً زمانی است که معاملهگرهای پرایس اکشن، منتظر دریافت سیگنال برای ورود به معامله هستند.

آنها با بررسی نوع کندلها و قدرت روند و… بعد از رسیدن قیمت به یک محدودهی حساس پرایس اکشن، در صورت برگشت قیمت و یا شکستهشدن محدودهی مورد نظر، وارد معامله شده و تا محدودهی مهم بعدی آن را همراهی میکنند.

معامله در محل تلاقی سطوح قیمت و خط روند

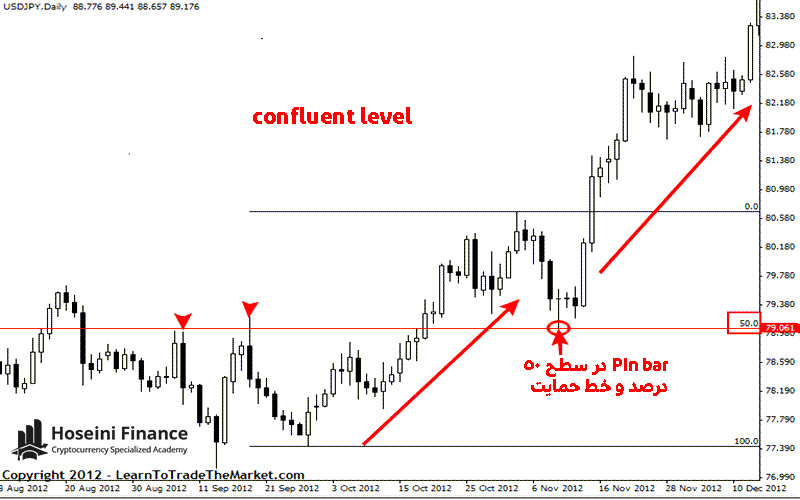

یکی دیگر از نکات کلیدی در پرایس اکشن، شناخت محل تلاقیِ سطوح قیمت و خط روند است. این موقعیت یکی از ستاپهای جذاب را به وجود میآورد و با تشخیص آن میتوان سودهای دلچسبی از بازار گرفت. به این محدودهها در اصطلاح Confluent Levels گفته میشود.

برای مثال، در شکل زیر میبینیم که وقتی قیمت وارد محدودهی پرایس اکشنی (۷۹.۰۶۱ تا ۸۰.۵۸) شده، تا سقف محدوده رشد کرده و سپس به کف محدوده برگشته است. اینجا محل تلاقی خط روند صعودی و محدودهی پرایس اکشنی است.

اگر در چنین موقعیتی، الگوی کندل استیک مهمی مثل Pin bar (که در شکل مشخص شده) مشاهده شود، یعنی قیمت به حمایت خود واکنش مثبت نشان داده و میتوان انتظار یک حرکت صعودی هیجانی از آن داشت. همانطور که میبینید قیمت بعد از این و تنها با ۶ کندل خود را به سطح قیمتی بعدی رسانده است.

به طور کلی تمام عوامل مؤثر در اقتصاد میتوانند روی قیمت داراهاییها در بازارهای مالی تأثیرگذار باشند و زیبایی پرایس اکشن این است که بدون نیاز به بررسی اخبار و انواع تحلیلهای فاندامنتال و غیره و فقط با تمرکز روی حرکت قیمت به سمت محدودههای مهم، به معاملهگر امکان ورود و خروج به موقع از بازار داده میشود.

در حقیقت این روش به جای تحلیل فاکتورهای مختلف، یک فاکتور را به طور عمیق بررسی میکند که آن هم قیمت است، زیرا برایند تمام عوامل مهم در نهایت روی قیمت پدیدار میشود.

سخن پایانی

در این مقاله به معرفی یکی روشهای ساده، جذاب و درعین حال پولساز در معاملهگری بازارهای مالی، یعنی پرایس اکشن پرداختیم.

در این روش برخلاف سایر روشهای تحلیل تکنیکال، از اندیکاتورها و ابزارهای مختلف استفاده نمیشود و با یک چارت خلوت سروکار داریم. تمرکز اصلی این روش روی قیمت، محدودههای مهم قیمت و خطوط روند است.

درست است که اخبار و عوامل فاندامنتال تأثیر زیادی روی قیمت یک دارایی دارند، اما از آنجایی که برایند تمام متغیرها در نهایت روی قیمت ظاهر میشود، پرایش اکسن با آنالیز عمیق قیمت، مخصوصاُ در زمانهایی که به محدودههای مهم نزدیک میشود، معاملهگر را قادر میسازد در بهترین زمان وارد معامله شود و تا سطح قیمت بعدی آن را همراهی کند و سود شیرین خود را از بازار به دست بیاورد.

[ad_2]